Come funzionano i dividendi?

Da fineconomy.it, pubblicato il 16 marzo 2023

IN BREVE

- Acquistando un’azione si diventa proprietari, per una porzione, della società emittente e si acquisisce il diritto a percepire i dividendi (se deliberati)

- Il dividendo è la differenza fra il totale degli utili conseguiti dalla società e gli utili destinati alle riserve societarie

- I dividendi possono rappresentare una bussola per investire, ma sempre con la consulenza di un professionista degli investimenti e tenuto conto dei vostri bisogni e obiettivi

Nel corso dell’anno passato, le distribuzioni di dividendi in tutto il mondo hanno risentito di fattori come la crisi dell’energia, la flessione degli utili delle società minerarie, i problemi del trasporto merci e i programmi di rafforzamento delle banche. Eppure, il 2022 è stato un anno record per i dividendi1. Di cosa stiamo parlando? Abbiamo tante volte detto che, in un’ottica di lungo periodo, la maggior soddisfazione può arrivare dall’investimento azionario, in grado di remunerare l’investitore paziente e ben consigliato. La remunerazione avviene in due modi: attraverso il capital gain e tramite i dividendi. Cosa sono, e come funzionano, i dividendi? E ha senso assumerli come bussola per investire, soprattutto alla luce dei dati record del 2022? È quel che cercheremo di capire in questo post.

Che cos’è e come si ottiene un dividendo?

Il dividendo è la parte di utile che l’azienda decide di distribuire ai suoi azionisti per la remunerazione del capitale investito. Rappresenta perciò una parte della remunerazione degli azionisti: l’altra è il cosiddetto “capital gain”, il guadagno in conto capitale. In termini squisitamente contabili, il dividendo è la differenza fra totale degli utili conseguiti e utili destinati alle riserve societarie. Come funziona, esattamente? Facciamo un esempio, per capirci meglio. Una società, la Taldeitali SpA, ha un capitale sociale di un milione di euro, divisi in 200mila azioni, ognuna con un valore nominale di 5 euro. Nel corso dell’esercizio contabile, la società realizza un profitto di 25mila euro e decide di distribuirne 12mila agli azionisti. Il dividendo che ne consegue è pari a 0,06 euro per ogni azione posseduta, una cifra che si ottiene suddividendo l’utile in euro destinato alla distribuzione per il totale delle azioni (quindi, 12mila diviso 200mila).

La distribuzione degli utili non è obbligatoria e avviene in ogni caso a discrezione dell’assemblea dei soci, che può eventualmente decidere di reinvestire tutti gli utili di quell’esercizio nell’esercizio successivo. Alcune categorie di azioni, per esempio le risparmio e le privilegiate, incorporano però un diritto al dividendo, stante una limitazione dei diritti amministrativi (per esempio, il diritto di voto). Lo statuto della società può prevedere che chi possiede questo tipo di azioni abbia diritto a ricevere un dividendo minimo se l’esercizio si chiude in utile, eventualmente stabilendone l’importo (e la cumulabilità a fronte del mancato pagamento).

In che modo avviene la distribuzione?

La distribuzione ha luogo dopo l’approvazione del bilancio da parte dell’assemblea ordinaria e dopo l’apposita delibera di distribuzione degli utili. Si procede alla distribuzione una volta l’anno. Tuttavia, una consuetudine che si è imposta nel tempo ha fatto sì che alcune società – tipicamente, quelle di dimensioni maggiori – stacchino un acconto in autunno per l’esercizio in corso, provvedendo poi al saldo nella primavera dell’anno seguente.

Fermi tutti. Abbiamo appena utilizzato un termine che, a chi ha poca dimestichezza con la Borsa e/o è nato ben dopo i primi anni Ottanta, può suonare quantomeno bizzarro: abbiamo scritto “staccare”. Perché? Perché prima, in epoca “pre-telematica”, il possesso di un titolo azionario (o di una obbligazione) era rappresentato da un certificato al quale era allegato un tagliando. Quando arrivava il momento di riscuotere il dividendo (o l’interesse, nel caso dell’obbligazione), il tagliando, noto anche come “cedola”, veniva letteralmente staccato. Poi siamo entrati nell’era telematica, della digitalizzazione e della dematerializzazione dei supporti. I termini “cedola” e “stacco”, però, sono rimasti nell’uso comune.

Si parla, per esempio, di “data di stacco” per indicare il giorno nel quale il possessore di azioni – l’azionista – matura il diritto a ricevere il dividendo. Il periodo tra la data di “stacco” e il pagamento si chiama “ex dividendo”. Chi acquista l’azione in questa fase non ha diritto alla riscossione del dividendo, percepito invece dal proprietario precedente.

Come vengono tassati i dividendi?

La Legge di Bilancio 2018 (L. 205/2017) ha uniformato il trattamento delle partecipazioni qualificate e quello delle partecipazioni non qualificate. In altre parole? Andiamo subito a fare chiarezza. Le partecipazioni qualificate sono quelle che superano complessivamente una certa soglia dei diritti di voto esercitabili nell’assemblea ordinaria (il 2% o il 20%) oppure del capitale o del patrimonio (5% o 25%), a seconda che si tratti di partecipazioni negoziate in mercati regolamentati o di altre partecipazioni. Sono invece non qualificate le partecipazioni che non oltrepassano tali soglie. Ebbene, alla luce della Legge di Bilancio 2018 ai dividendi derivanti da tutte le partecipazioni – qualificate e non – si applica la ritenuta a titolo d’imposta del 26%, che prima valeva solo per le partecipazioni non qualificate.

Investire con la bussola dei dividendi

È proprio sul dividendo che si basa il cosiddetto dividend yield, un indicatore che esprime il rapporto tra quanto un’azienda paga in dividendi ogni anno e il prezzo delle sue azioni. Si tratta di un criterio seguito spesso nella selezione delle azioni. È su questa metrica, per esempio, che si basa lo stile Value: tale stile consiste nel selezionare titoli con alto dividend yield, purché appartenenti ad aziende solide. Si ritiene che ciò consenta di individuare i titoli oggi sottovalutati dal mercato e che quindi presentano il potenziale per apprezzarsi e fare bene in futuro.

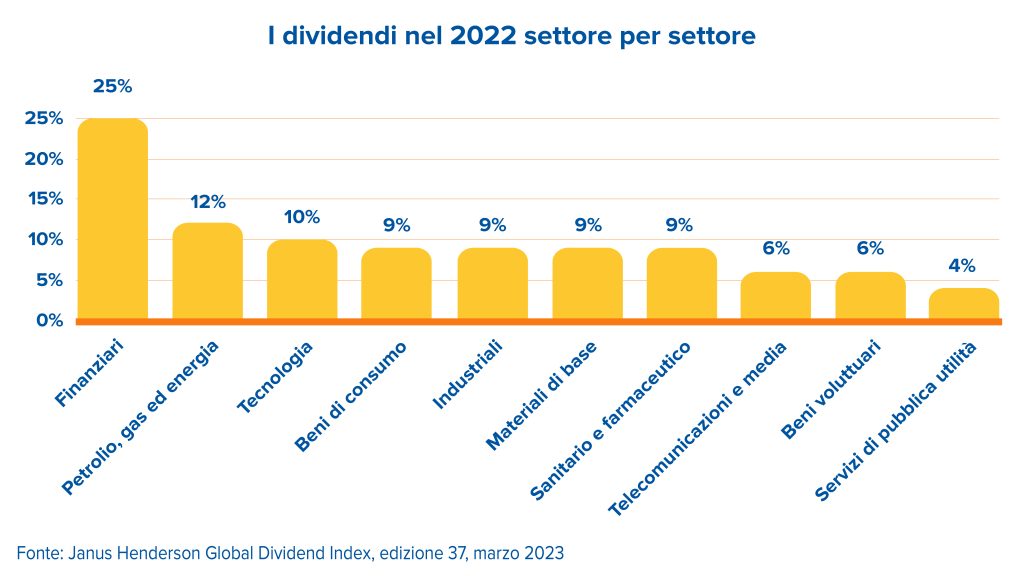

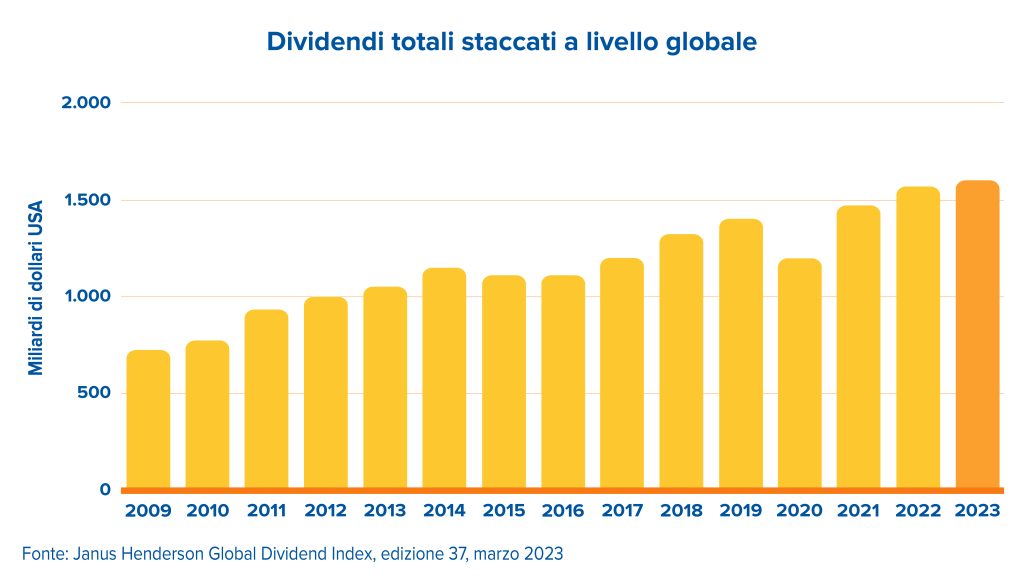

Investire con la bussola dei dividendi è possibile? Certamente sì. E secondo alcuni dati può anche apparire consigliabile. Per esempio, il Janus Henderson Global Dividend Index (JHGDI)2 – uno studio sulle tendenze a lungo termine dei dividendi globali – nel 2022 i dividendi globali hanno registrato un incremento dell’8,4%, attestandosi a 1.560 miliardi di dollari (in linea con le stime degli autori dello studio).

Nel 2023 difficilmente i dividendi replicheranno la crescita del 2022, stante il rallentamento dell’economia destinato a pesare sugli utili societari. I dividendi – e il dividend yield – possono quindi essere una bussola, ma non l’unico strumento per orientarsi. E il consiglio resta quello di affidarsi, anche in questo caso, alla guida di una consulenza professionale.

1https://www.janushenderson.com/it-it/advisor/insights/global-dividend-index/

2https://www.janushenderson.com/it-it/advisor/insights/global-dividend-index/

COMUNICAZIONI DI MARKETING.

I contenuti degli articoli pubblicati su Fineconomy.it e riproposti su questo sito sono redatti da Financialounge.com, AdviseOnly.com o TrueNumbers.it. Fineco non si assume alcuna responsabilità in merito alla correttezza, completezza e veridicità delle informazioni fornite. Il CONTENUTO DEGLI ARTICOLI PUBBLICATI SUL PRESENTE SITO non rappresenta in alcun modo una ricerca in materia di investimenti, né un servizio di consulenza in materia di investimenti nè attivita' di offerta al pubblico di strumenti finanziari. Eventuali decisioni che ne conseguono sono da ritenersi assunte dal cliente in piena autonomia ed a proprio rischio.

Financialounge.com è testata giornalistica registrata presso il tribunale di Milano (prot. N°70/19) di proprietà di Prodesfin Srl con sede in Piazza Castello, 29 20121 Milano - P.IVA 06778950961 - capitale i.v Euro 30.000,00 - Rea MI-1915023 - Tutte le informazioni contenute nel presente sito, siano esse di carattere testuale, video, podcast..ecc, hanno lo scopo esclusivamente informativo. Pertanto in nessun modo costituiscono sia da parte di Prodesfin Srl, titolare del marchio financialounge.com sia da parte di ospiti eventualmente intervenuti, un’offerta al pubblico d’acquisto o vendita di titoli e più in generale di strumenti finanziari e/o attività di sollecitazione all’investimento ai sensi del D.lsg 24/02/1998 n 58. Le informazioni contenute sono protette dai diritti di proprietà intellettuale e pertanto qualsiasi duplicazione, alterazione anche parziale o utilizzo non corretto dei contenuti in esse pubblicati e riprodotti è da intendersi vietata.

Messaggio pubblicitario con finalità promozionale.

Contatti

Alessandro De Santi

Senior Private Banker

FINECO CENTER

Via Matteotti 7

31033, Castelfranco Veneto TV

0423 1952040

FINECO CENTER

Via Porta Bassanese, 6

35013, Cittadella PD

049 2321656

© Copyright 2021 Fineco Bank - All Rights Reserved - Tutti i diritti riservati